M&Aの手法

株式交換の法務・手続き

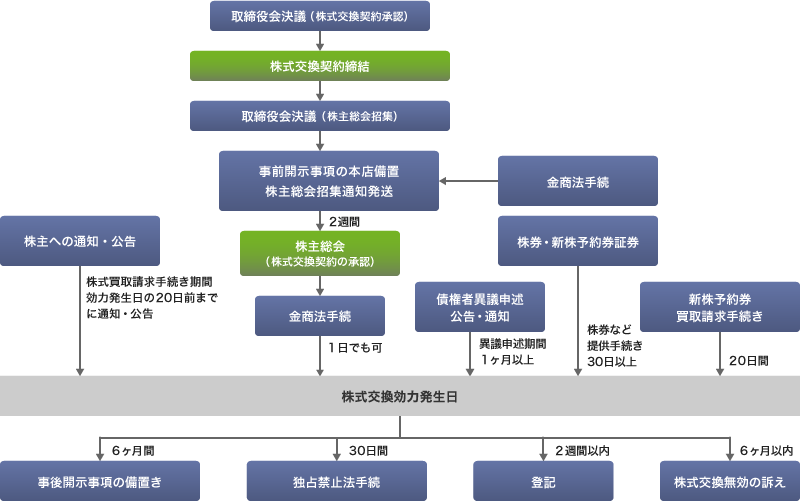

余裕をもったスケジューリングを心がけてください。法律上、株式交換・株式移転の際の株券提供公告は1ヶ月前にすればよいことになっていますが、たとえば、みずほホールディングスを作る際の株式移転の際は、3ヶ月程度の期間をおいて公告しています。これは、提供されるべき、株券の現実の量を見積もって、3ヶ月程度は必要であるという判断のもとになされたものとも思われます。

このように、法律上、どのくらいの期間でできるかということだけではなく、実務の量からみてどのくらいかかるかという点もふまえてスケジューリングをしてください。

特に公開会社あるいは株主数の多い未公開会社の場合は、完全親会社となる会社の株主総会不要な「簡易株式交換制度」を使える際は、是非利用してください。

株式交換当事会社は、株式交換契約の内容、株式交換対価の相当性、株式交換完全親会社の債務履行の見込みに関する事項などを記載等した事前開示事項を、株式交換契約備置開始日から、株式交換の効力発生後6ヶ月を経過する日までの間、据え置かなければなりません。

以下の日のいずれか早い日

- 株主総会の日の2週間前の日(株主全員が株主総会の目的にある事項について同意の意思を表示し、株主総会の決議があったものと見なされる場合は、取締役または株主がその事項を提案した日)

- 反対株主の株式買取請求の規定による通知の日または公告の日のいずれか早い日

- 新株予約権買取請求の規定による通知の日または公告の日のいずれか早い日

- 債権者保護手続きの規定による公告の日または催告の日のいずれか早い日

- 上記以外の場合には、株式交換契約の締結の日から2週間を経過した日

- 株主総会の日の2週間前の日(株主全員が株主総会の目的にある事項について同意の意思を表示し、株主総会の決議があったものと見なされる場合は、取締役または株主がその事項を提案した日)

- 反対株主の株式買取請求の規定による通知の日または公告の日のいずれか早い日

- 債権者保護手続きの規定による公告の日または催告の日のいずれか早い日

株式交換当事会社の株主および新株予約券社は自らが保有する当事会社に営業時間内はいつでも閲覧の請求をすることができます。ただし、事前開示事項を記載した謄本または妙本の交付を請求する場合などは、当該会社で定められた費用を支払わなければなりません。

株主総会での特別決議(総株主の議決権の過半数にあたる株式を有する株主が出席し、その議決権の2/3以上の賛成による決議)が原則です。(会社法783①、795①、309②12)

また、譲渡制限なしの株主が譲渡制限をつけられることになる場合には、要件が加重され、総株主の過半数かつその株主の議決権の2/3以上の賛成(会社法309③2)が必要になります。

ただし、以下の場合は株主総会を省略できます。

- 90%以上の議決権を有する会社(特別支配会社)間の株式交換の場合(略式株式交換)

- 交付対価額が株式交換完全親株式会社の純資産に比べ少額な場合(※簡易株式交換)

ただし、交付対価額が株式交換完全子会社株式の価額を超える時は省略できません。

- 簡易株式交換の条件

次のAの額のBの額に対する割合が5分の1を超えない場合。

(完全親会社の定款でこれを下回る割合が定められてる場合は、完全親会社の定款を優先)A - 株式交換完全子会社の株主に対して交付する株式交換完全親会社の株式の数に1株あたり純資産額を乗じた額

- 株式交換完全子会社の株主に対して交付する株式交換完全親会社の社債、新株予約権または新株予約権付き社債の帳簿価額の合計額

- 株式交換完全子会社の株主に対して交付する株式交換完全親会社の株式以外の財産の帳簿価額の合計

B 株式交換完全親会社の純資産額 ただし、株式交換完全親会社は、株主総会の特別決議を得ていませんから、定款変更をすることができません。また、事前開示や株主への公告などの手続きは踏まなければなりません。株式交換完全子会社につき、株主総会の特別決議を省略できるわけではないことにも、注意が必要です。

株式交換は、株主の異動が主であり、資産の減少や負債の増加は生じないので、債権者異議手続きは、一部の債権者に限って必要となっております。

対象となる債権者がいる場合は、その債権者に対し、当事会社は株式交換について、官報に公告し、かつ知れている社債権者(異議を述べる事が出来るもの)に、格別にこれを催告する必要があります。また、当該債権者は、最低1ヶ月異議を述べる期間が設けられます。

- 株式交換完全親会社の債権者

以下の債権者は、期間内に異議を述べることができます。

- 株式交換完全子会社株主に交付する金銭等が、株式交換完全親株式会社の株式、またこれに準ずるもの(※)以外の場合

- 株式交換契約新株式予約権が新株予約券付社債に付された新株予約権であるとき、その社債債務を株式交換完全親会社が承継する場合

- 株式交換完全子会社の債権者

以下の債権者は、期間内に異議を述べることができます。

- 株式交換契約新株式予約権が新株予約券付社債に付された新株予約権であるとき、その新株予約権付社債についての社債権者

(※)株式交換完全親会社の株式に準ずるものとは?

株式交換完全子会社の株主に対して交付する金銭等のうち、株式交換完全親会社の株式以外の価額の合計額が株式交換完全子会社の株主に対して交付する金銭等の合計額の5%より小さい場合。

株式交換について反対する株主は、自己の有する株式を公正な価格で買取ることを請求できます。ただし、自己が株式を有する会社が種類株式発行会社ではない場合において、株式交換の対価の全部または一部が持分等であるとき、株式交換契約について自己が株式を有する会社の総株主の同意を得なければならない場合は除きます。

ただし、以下の株主に限られます。

- (a)株式交換承認のための株主総会に先立って(効力発生日の20日前まで公告又は通知を行ったの日から効力発生日の前日までの間に)会社に対し書面をもって株式交換に反対する意思を通知し(株式買取請求に関わる株式の数を記載して、株式の買取を求める旨記載)

かつ

- (b)株主総会においてこれに反対した株主

ただし、書面投票制度が採用された場合には、期限内(総会の前日)に到達したものについては、書面の記載に従って、議決権を行使したものとして取り扱われるので、現実の出席は不要です。また、株主総会が不要な場合は、全ての株主が対象となります。

株式買取請求は株主の意思表示が会社に到達したときに、会社との間で売買契約が成立しますので、会社の承諾は不要です。

買取価格は、まず株主と会社との間で協議し、価格が決定されれば、会社は決議の日から60日以内に支払いをしなければなりません。決議の日から60日以内に価格が決まらない場合は、株主または事業譲渡する会社は、その期間経過後30日以内に、裁判所に対し、価格決定の申し立てをすることができます。会社が買取代金を支払ったときは、当該株式は会社に移転します。

株主総会決議が取り消されたり、株式交換が中止されたりした場合、両者が撤回を合意した場合には、買取請求は失効します。また、裁判所に価格決定の申し立てを期限内にしなかった場合も、株式買取請求を撤回することができます。

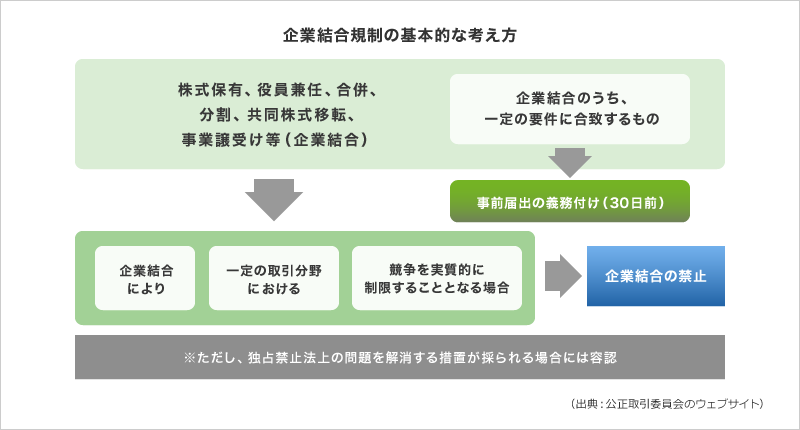

独占禁止法は、一定の取引分野の競争を実質的に制限する株式の保有を規制しています。そこで、一定の株式交換の場合には、独占禁止法により、公正取引委員会に対する届出や報告の義務が定められています。

株式交換が独占禁止法の各規定に抵触する可能性がある場合は、株式交換の計画段階から必要に応じて公正取引委員会に事前相談をしておくことが重要です。

- 株式交換が禁止される場合

株式交換等を行うことで、以下になる場合は株式交換等が禁止されます。

- 事業支配力が過度に集中する事になる場合(株式移転)

- 一定の取引分野における競争を実質的に制限する事となる場合

- 一定以上規模(通常は5%超、保険会社は10%超)の金融機関の株式保有規制(金融機関が他の会社の株式を保有する規制)

ただし、公正取引委員会の許可を受けた場合は例外となります。

またこちらの条項(独占禁止法11)については議論がなされており、本ウェブサイト作成後、変更する可能性が高いですので、最新の情報を必ずご確認ください。

白黒がはっきりしないものがある場合は必ず公正取引委員会に事前相談にいってください。

また、長いものでは、2、3ヶ月審査を要することもあり、また、一部営業の外部への譲渡を条件とするなどの修正を求められることもありますので、十分に余裕をもって事前相談を行ってください。

以下の3プロセスで一定の取引分野における競争を実質的に制限する事となるかどうかを判断します。

- 企業結合か

- 市場はどこにあるか(一定取引分野の確定)

- 競争原殺があるか(競争の実質的制限の有無)

- 1. 企業結合

- 株式所有割合や株主の順位などを総合考慮して認めるか否かを総合判断します。また、役員兼任がある場合、企業結合を認定されやすいので、注意が必要です。さらに、株式交換の当事会社以外の企業結合も合わせて問題にされます。いずれにせよ、グレーゾーンの場合、公正取引委員会に事前相談をして、より問題のないスキームに修正していきましょう。

2015年3月現在、最新の企業結合詳細はこちらです。 ※公正取引委員会のサイト(外部)にリンクします。

- 2. 市場はどこにあるか

- たとえば、ヤフーとアマゾンが企業結合したとします。問題の市場をECというくくりでみるのか、インターネットというくくりでみるのか、IT会社というくくりでみるのかで結果は異なります。

- 3. 競争原殺があるか

- 商品役務の質、値段を固定化させることです。正当な理由がなければ独占禁止法違反になります。当事会社の地位、市場の状況(競争者の数・集中度、参入障壁、輸入、取引関係の閉鎖性・排他性)、隣接市場からの圧力など、その他諸々の要素を合わせて、ガイドラインにのっとって、白か黒か判断しますので、心配な場合は、必ず事前相談してください。

原則、事前に公正取引委員会に計画の届け出を行い審査を受けなければなりません。

ただし、一定規模以上の株式交換等のみの届け出とします。また、同一の企業結合集団に属する会社間の共同株式交換は届出は不要となります。

Aに該当する完全親会社がBに該当する完全子会社会社を取得しようとする場合において、Cに該当することとなった場合は、会社は、株式取得の届出受理の日から30日を経過するまでは、株式取得をしてはならないことになっています。

- A. 以下の国内売上合計額が200億円を超える場合。

-

- 株式を取得しようとする会社

- その会社の属する企業結合集団に属するその会社以外の会社など

※ただし、届出会社の国内売上高がない場合であっても、要件を満たし届け出が必要な時もあります。

- B. 株式発行会社およびその子会社に国内売上高の合計額が50億円を超える場合

-

※ただし、届出会社の国内売上高がない場合であっても、要件を満たし届け出が必要な時もあります。

子会社とは、議決権の過半数を所有もしくは会社の財務および事業の決定を支配している場合

- C. 株式発行会社の株式を取得しようとする場合において、以下の会社が保有する株式発行会社の議決権の数の割合(議決権保有割合)合計が、取得後20%または50%を超えることとなる場合

-

- その届出会社

- その届出会社の属する企業結合集団に属するその他の会社

会社は,株式取得の届出受理の日から30日を経過するまでは,株式取得をしてはならないことになっています。一方、公正取引委員会は、その必要があると認める場合には、30日間の株式取得の禁止期間を短縮できます。当事会社から株式取得禁止期間の短縮の申出があった場合、公正取引委員会は以下の2つの要件を満たすときは、株式取得禁止期間を短縮することとしています。

- (1) 当該事案が独占禁止法上問題がないことが明らかな場合

- (2) 株式取得禁止期間を短縮することについて届出会社が書面で申し出た場合

1. 株式交換完全子会社の株券等に関して、開示がおこなわれている場合あるいは交付有価証券に関して開示が行われていない場合に、「特定組織再編成発行(交付)手続き」の発行(売出)価額が1億円以上の場合、事前備置有価証券届出書を提出しなければなりません。

次の①または②に該当する場合が、「特定組織再編成発行手続き」とされます。

- ①新たに発行される有価証券が第1項有価証券(金証法第2条第1項にあげる有価証券)である場合で、株式交換完全子会社の株主等が50名以上であるとき。ただし以下のものを除く。

- 株式交換完全子会社の株主等が適格機関投資家のみであって「プロ私募」の要件を満たす場合

- 株式交換完全子会社の株主等が49名以下であって、「少人数私募」の要件を満たす場合

- ②新たに発行される有価証券が第2項有価証券である場合で、その株主等が500名以上であるとき。

2. 発行(売出)価額が1千万超1億円未満の場合の「特定組織再編成発行(交付)手続」の場合は、有価証券通知書の提出となり、1千万円未満の場合および「特定組織再編成発行(交付)手続き」に該当しない場合は、提出義務はありません。

3. すでに有証券報告書を提出している会社は、次に該当するの株式交換が行われることが機関決定された場合は臨時報告書を提出しなければなりません。

- (1)以下の提出会社が株式交換完全親会社となる株式交換

株式交換完全子会社の最新事業年度末日における資産の額が、提出会社の最新事業年度末日における純資産額の100分の10以上である場合

または

株式交換完全子会社の最新事業年度末日における売上高の額が、提出会社の最新事業年度末日における売上高の100分の3以上である場合 - (2)提出会社が株式交換完全子会社となる株式交換

- (3)連結会社の資産額が最近連結事業年度末日における連結純資産額の100分30位以上減少または増加すると見込まれる連結子会社の株式交換

- (4)連結会社の売上高が最近連結会計年度の売上高の100分の10以上減少または増加すると見込まれる連結子会社の株式交換

株式交換完全親子会社双方は、株式交換の効力発生日から6ヶ月間、以下の事項を記載した書面を本店に据置しなければなりません。(会社法791①、②、801③3)

- 株式交換の効力発生日

- 各当事会社における株式買取請求および株式交換完全子会社における新株予約券買取請求の手続きの経過

- 各当事会社における債権者の異議手続きの経過

- 株式交換により株式交換完全親会社に移転した株式交換完全子会社の株式数

- その他株式交換に関する重要な事項

その他株式交換手続きの注意事項

株式交換の効力は、株式交換の効力発生日に生じます。そのため、株式交換完全親会社は、この日に株式交換完全子会社となる会社の株主に、株式交換完全親会社の新株式を割り当てる事になります。

| 完全親会社が上場会社の場合 | 完全親会社の振替口座に対する増減の記録による手続きまたは新規記録手続きが行われます。 |

|---|---|

|

完全親会社が非上場会社 & 株券発行会社の場合 |

株主に新株券を交付することになりますが、新株券を交付すべき株主は、株券提出期間満了日にならないと最終的に判明しませんので、そこから、株主名簿の確定、新株の割り当て明細書の作成、株券の氏名の印刷等の事務処理をしなければなりません。 |

1株に満たない端数株は、まとめて1株として新株式を発行し、競売し、その代金を端数の割合に応じて株主に分配します。もっとも上場会社の場合は、市場で売却すればよく、非上場会社の場合、裁判所の許可を得て任意売却することも可能です。

インサイダー取引(内部者取引)は犯罪です。未公表の重要事実を知って、会社関係者が当該株式を取引すると罰せされるので、注意が必要です。特定の相手に対する株式交換に着手することを決めた以降は、役員・従業員、大株主等、会社関係者でなくなった後1年以内の者等、会社関係者(それらの家族含む)は自社株を売買してはなりません。社内でもどうしても必要な者のみに情報を開示するチーム作りをしていきましょう。重要事実を公表できる段階になったら、できるだけ早く公表措置をとって、インサイダー取引規制の適用を解除することが必要です。ただし、別途定められた軽微基準に該当した場合のみ、重要事実には該当しません。

株式交換完全子会社となる会社が発行したストックオプション等に新株予約件を株式交換完全親会社に承継しなければ、永続的な100%親子関係を創設できません。一旦、100%子会社としても、再び少数株主が出現してしまいます。そこで、新株予約権に対応する会社の新株発行義務の承継手続きが定められています。

但し、新株予約権の発行時に発行条件として承継に関する事項の決定方針を定めておかなければならず、この方針に沿って承継することを完全親会社となる会社が承諾して、株式交換契約書に記載・記録ないし、株主総会の承認を得なければなりません。

株式交換完全子会社となる会社が転換社債を発行している場合、

1. 平成13年改正商法施行後に発行する転換社債については、新株予約券の強制消却条項を発行要領に盛り込む事により対処できます。

2. 施行前に発行されている転換社債については、強制的な処理は不可能であり、償還しない限り、完全子会社にのこってしまいます。

株式交換を実行しても100%子会社化をした後に、株式交換完全子会社のストックオプションを持っている者が権利を行使した場合、少数株主が発生するというリスクがあります。また、株式交換完全親会社が非上場会社で、株式交換完全子会社が上場会社の場合、行使後に取得する株式が非上場株式となるため、インセンティブの効果が薄れるという問題があります。また、金庫株改正前(平成13年商法改正前)に発行された自己株方式のストックオプションの場合、上記に加え、譲渡すべき自己株式が株式交換完全親会社に移転してしまいます。これらの対処方法は以下のようなものがあります。

- (1)買い入れ消却などの個別対応。ただし、退職者もいるでしょうから、一概に容易とは言えません。なお、自己株式方式を消却しきれなかった場合、事実上、株式交換をあきらめるか、債務不履行(デフォルト)を覚悟しなければなりません。

また、この際、同時に、株式交換完全親会社株式を付与するということも、株式交換完全親会社の承諾があれば可能です。 - (2)簡易株式交換

株式交換完全親会社は、少数株主発生後も依然、株式交換完全子会社の親株主です。従って、完全子会社の総会で特別決議をとる事は、法的には容易です。そこで、権利行使によって、少数株主が発生する度に、管理株式交換を使えば100%親子関係を維持できます。 - (3)平成13年改正商法において、従来のストックオプションを新株予約権と改める事に伴い、株式交換の新株予約権の義務承継という制度を設けます。これにより、ストックオプションを完全親会社に承継させることが可能となりました。

- 株式交換完全子会社となる会社が株式交換完全親会社となる会社の株式をし保有している場合

株式交換により「親会社株式」(会社法135 ③)となりますので、当該株式を相当の時期に処分する必要があります。 - 株式交換完全子会社となる会社が自己株式を有している場合

その自己株式の株式交換完全親会社の株式を割り当てる必要があります。ただし、株式交換完全子会社となる会社が取得する株式交換完全親会社の株式は、相当の時期に処分する必要があります。 - 株式交換完全親会社となる会社が株式交換完全子会社となる会社の株式を有している場合

完全親会社の株式を割り当てることはできません。(会社法768①三かっこ書き、会社法769①かっこ書き) - 完全親会社が自己株式を保有している場合

株式交換の際の新株発行に代えて、当該自己株式を株式交換完全子会社となる会社の株主に移転することができます。

株式交換完全子会社となる会社が種類株式を発行している場合であっても、当該種類株主に対して株式交換完全親会社となる会社の種類株式を発行しなければならないわけではありません。

株式交換完全親会社となる会社が株式交換に際して発行する新株の種類および数は、当事会社間の合意によって決める事ができ、株式交換契約書に記載されて、各当事会社の株主総会の承認の対象となります。(会社法783①、795①)

各当事会社の株主総会で承認されれば、株式交換完全子会社となる会社の複数の種類株主に対して、一律に株式交換完全親会社となる会社の普通株式を割り当てることが可能です。割当比率をどう調整するかということは、割当に関する事項として、株式交換契約書に記載され、各当事会社の株主総会の承認の対象となります。種類株式毎に割当比率を変えることも可能です。株式交換完全親会社で配当優先株を導入して、配当優先株を割り当てることも可能です。

ただし、特定の種類株主に損害を与えるような割当をする場合は、当該種類株主を招集して、種類株主総会の決議が必要になります。(会社法322①)

未上場の種類株式がある場合は、適正な割当比率を算定するのは困難なため、種類株主総会を念のため開催することをおすすめします。

上場会社同士の株式交換の場合、株式交換完全子会社株式は上場廃止となり、交付された株式交換完全親会社株式は株式交換の日に追加上場されます。上場廃止の時期は株式交換効力発生日の4日前(休業日を除外)の日とされています。追加上場されるときに、配当等の権利内容がそれまでに流通している株式等と異なる場合(配当起算日が異なるなど)、新株式として新規上場される形となります。

※本ページは2015年1月1日現在の法令等に基づいて作成されており、これ以降の税制改正等が反映されていない場合がありますのでご留意ください。

また、概略的な内容を紹介する目的で作成されたもので、プロフェッショナルとしてのアドバイスは含まれていません。個別にプロフェッショナルからのアドバイスを受けることなく、本解説の情報を基に判断し行動されないようお願いします。