- ホーム

- M&Aをご検討の方へ

- M&A成功の手順(譲渡希望のお客様)

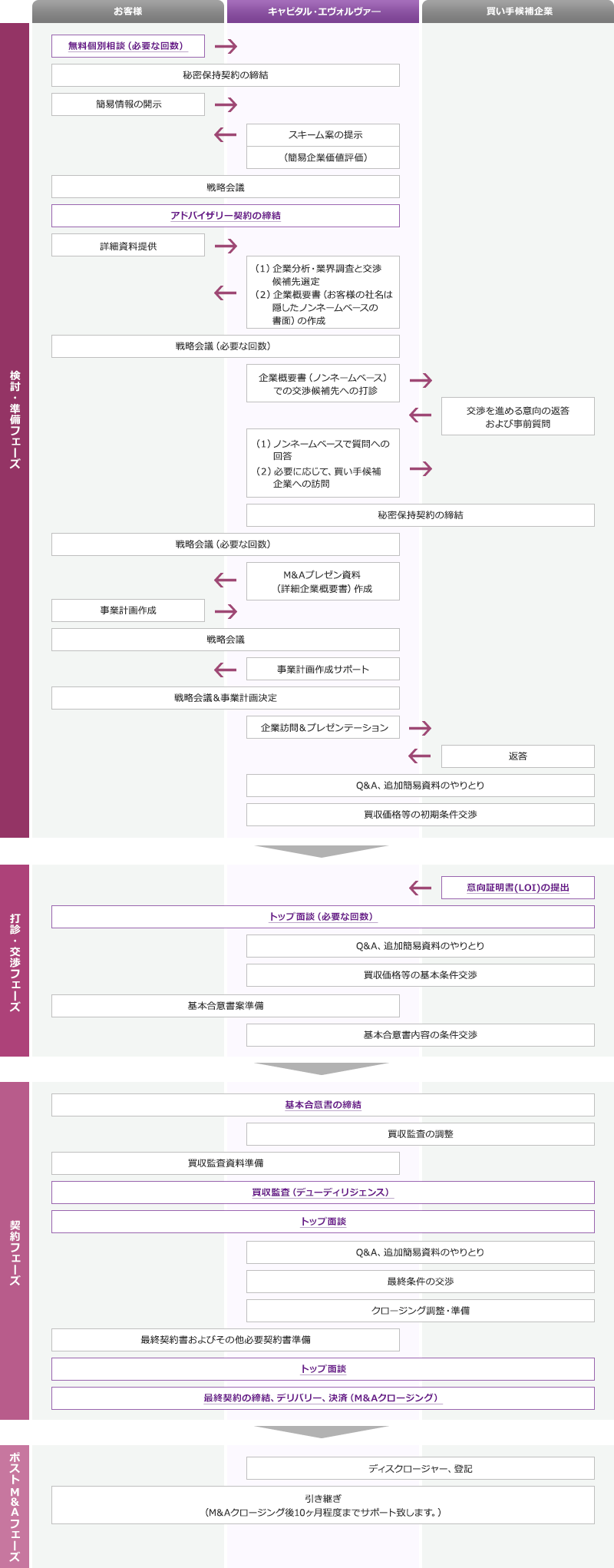

M&A成功の手順

譲渡希望のお客様

基本的にはキャピタル・エヴォルヴァーがM&A実務を行いますので、お客様は必要情報の準備・開示をして頂き、想いを述べて頂くだけで構いません。お客様と当社アドバイザーで、頻繁に連絡をとり、細やかな意思疎通をはかりながら、2人3脚でM&A成功を進めて行きます。

個別相談では、秘密保持を厳守したうえ、無料でM&A・事業承継のご相談にのらせて頂きます。

当社は少数精鋭を特色としており、経験豊富な一流のM&Aプロフェッショナルのみが対応しますので、M&Aについて疑問がありましたらご遠慮なくご相談ください。

お電話、スカイプ、email等で、匿名での簡易相談にのることも可能です。

もちろん相談時に会社概要や決算書をご提示いただけましたら、より具体的なアドバイスが可能になります。

当社の会議室、または東京近郊であればお客様の希望する場所へお伺いすることも可能です。

お客様の売上、利益などの情報を預からないと、具体的なアドバイスが出来ませんので、もう少し深い相談を希望される場合は、秘密保持契約を締結し、まずは簡易的な情報をお預かりさせて頂き、お客様の相談にお答え致します。

秘密は厳守致します。

お客様から頂いた情報でわかる範囲内で、どんなM&Aの手法を使うとお客様にとって最適なM&Aになるのか等ご提案させて頂きます。

お客様から頂いた情報で算定できる範囲内で、どのくらいの価格でM&A(売却)するのが妥当なのか、またその時の市場環境だとどのように価値を判断されるかなどをお話させて頂きます。

当社がお客様の代理人になって交渉するためのM&Aのアドバイザリー契約を締結させて頂きます。

この契約で、キャピタル・エヴォルヴァーはM&A成立に向けての支援業務を正式にスタートします。

同業他社と違い、当社の場合は完全成功報酬制を採用していますので、M&Aのアドバイザリー契約を締結をした時点で費用が発生するということはございませんので、安心ください。

当該契約書には、当社のM&Aアドバイザリー会社としての業務内容

アドバイザリー報酬

契約の期間等

が書かれています。

基本的には、M&Aのアドバイザリー契約期間中は、当社のみにM&Aアドバイザリー契約を委託する排他的な条項が入ります。

ただし、M&Aアドバイザー業務の質を確保するため、現在は、当社は、月5社までしか新規契約をしない体制をとっております。

その場合は、排他的条項を削除させて頂く、または契約をお断りさせて頂くこともありますので、ご了承頂ければと思います。

M&Aを進めるに際必要となる「M&A必要資料一覧」をお渡ししますので、各資料をお客様から提示頂きます。

紙ベースでもデータベースでも構いません。

ご準備いただく資料は多岐にわたり、ボリュームもありますが、今後のM&A交渉をスムーズに進める為に必要になります。

交渉候補企業がM&Aの検討に必要とする資料を素早く正確に提出できれば、それだけお客様の(譲渡企業)の信頼度と評価が高まります。

また資料を時間をかけて準備・作成している間に、交渉候補企業の財務・ビジネス状況が変わってしまって、M&A交渉が中断してしまったということは避けなければなりません。

また、プロセス後半に発生する買収監査では、大量の詳細資料が必要になります。

従って、あらかじめ買い手候補企業が必要とする情報を、事前に整理しておくことがM&Aの成功のために有効です。

ご準備出来たものから頂ければと思います。

とはいっても、一般的に中堅・中小企業では、全ての資料が整備されていることは稀です。

その場合は、キャピタル・エヴォルヴァーのアドバイザーがサポートしますので、一緒に作って行きましょう。

お預かりした資料は、お客様の事前の許可なしには第三者に開示いたしません。

キャピタル・エヴォルヴァーはプロフェッショナルの集まりですので、M&Aの際、どんな情報を交渉候補企業が欲するのかを熟知しており、その過不足のない情報を整備するお手伝いを行います。

必要な情報はM&A交渉企業へ全て開示し、将来的なトラブルを回避していく必要があります。その際、交渉候補企業への提出資料の種類・提出タイミング・見せ方がとても重要になります。その点において、交渉候補企業からお客様への信頼度が高まるような方法をとり、お客様の専属アドバイザーとしてお客様の立場にたったM&A成立のお手伝いをいたします。

お客様からお預かりした資料とお客様のご希望を元に、どの買い手企業に交渉するべきか調査し、ロングリスト(交渉候補先リスト)を作成し、お客様と戦略会議で優先順位などを決めます。

また、ロングリストに書かれた交渉候補先に打診するためのお客様の企業概要書を作成します。

この企業概要書はお客様の社名は一切出さず、また、推測もできない部分までの情報を記入します。

お客様との戦略会議で決定した交渉候補先に、ノンネームベースでの企業概要書を渡し、M&Aの検討をして貰います。

その後、交渉候補先からの質問への回答、また必要に応じて、交渉候補先への訪問などを行います。

ノンネームの企業概要書を見て交渉を継続したいと手をあげてきた交渉相手と秘密保持契約書を締結します。 詳細は、「M&A契約のポイント(秘密保持契約欄)」をご覧ください。

お客様からお預かりした資料を元に、M&A交渉のためのプレゼン資料(詳細企業概要書)を作成します。

本資料の作成にはかなりの労力と時間を要しますので、効率的に進める為に、スムーズに必要資料を提出頂ければ助かります。

M&Aの取引価格(買収価格)を算定するために、必ず買い手候補企業は事業計画書の提出を求めてきます。

もし、お客様が事業計画など作成したことがない場合には、作成サポートも行いますので、必要なポイントをおさえた事業計画書を最短で作成していきます。

何度かお客様と会議を行い、売買価格を算定できる計画書になるように修正を加え、お客様の方で納得頂いたら、その事業計画書を会社の正式なものとして最終決定して頂きます。

上記のM&Aプレゼン資料(詳細企業概要書)と事業計画書を持って、M&A交渉候補先への訪問およびプレゼンを行います。

企業訪問&プレゼンテーションの後は、各企業から様々な質問がきます。

キャピタル・エヴォルヴァーの方で回答しますが、わからない点については都度お客様にご確認させて頂き、また足りない資料はご請求させて頂きますますので、お客様とは、密なやりとりをさせて頂くことになります。

どのくらいでM&A取引価格(買収価格)を考えているのかヒアリングを行い、価格、スキーム、その他条件の初期的な交渉を行います。

M&A交渉候補先が、お客様と正式に交渉を開始したい場合は、意向表明書(LOI)を提出してもらいます。意向表明書には、

- 譲受予定価格

- 今後のスケジュール

- 譲受主体とスキーム

- 自社の会社案内

などを入れてもらいます。

会社としての正式な意向表明書を提出してくれた買い手候補企業の中から、優先度の高い順にお客様と交渉企業の経営者同士が初めて顔を合わせる場です。

お見合いのようなものです。

経営理念などの物の考え方や、M&A後、従業員の処遇をどうしたいかなどをここで納得いくまで話します。

企業理念や企業文化が自社とまったく異なっている会社を買収しても、M&A後の経営がスムーズに行きません。

相性を判断することができるように、キャピタル・エヴォルヴァーが全面的にフォロー致します。

もちろん一回だけではなかなか企業文化や経営理念を理解しきれません。よって、トップ面談は納得がいくまで行って頂きます。

書面だけでは相手の魅力や欠点、これまでの歩みを納得いくまで知ることはできませんので、実際に面談することが重要になります。

トップ面談には、お客様、キャピタル・エヴォルヴァー、交渉相手、場合によっては交渉相手のアドバイザーが入ることがあります。

その場その場によって柔軟に対応していきます。

面談などを通して、疑問点や追加資料の提示を求められる事が大半ですので、迅速に資料を準備し、交渉企業に開示致します。

基本合意書締結に際し、基本合意書に入れる条件の交渉を行い、M&Aの取引条件(売却条件)の概要確定を目指します。

トップ面談では互いの理念などの根本的なことを確認しますが、このステップではもっと具体的な話になってきます。

交渉相手にとってもM&Aの決断は大きな投資判断であり、投資の条件を詳細にわたり検討してくるため、「責められてる感じがする」、「交渉企業が急に冷たくなった」と感じたり、「こんなはずではなかった」と感じることもありますが、契約をきちんとつめて行く事はお客様をトラブルから守ることでもあります。

キャピタル・エヴォルヴァーお客様の立場にたって全面的にM&A交渉を行いますので、直接、交渉相手には言い辛いことでも、 お客様はキャピタル・エヴォルヴァーの専属 M&Aアドバイザーに意向を伝えて頂くだけで構いません。

具体的には、下記のような事項を検討することになります。

M&A取引(売却)価格:株価、退職金など総額の決定

社員の処遇:役員や社員の引継ぎ条件

社長の処遇:会長として残ってもらう等

M&Aの契約時期:引渡時期の決定等

特にクロスボーダーM&A(国際間M&A)の場合は、ハードな交渉が必要になりますので、交渉担当の社員を置くならば、 性格的にタフで押しが強く交渉やビジネスセンスのある人がおすすめです。

双方の企業文化に納得がいき、お客様と交渉相手の希望する条件がほぼ固まると「基本合意契約」を締結します。

「基本合意契約」はM&Aの最終契約に向けた直前段階のものです。

基本合意書には、

大まかな条件

- M&A取引(売却)金額

- M&A契約予定日

- 買収監査に関する事項

- 有効期限

- 法的拘束の範囲

- 退職金の取り扱い

などが含まれます。

詳細はM&A契約のポイント(基本合意書)をご覧ください。

外部の確認が必要と判断された場合、お客様の方で用意された弁護士に最終チェックをお願いすることも可能ですし、お客様の方に適任の専門家がいない場合は、キャピタル・エヴォルヴァーの方で経験豊かな弁護士をご紹介することも可能です。(要別途実費費用)

交渉相手企業および交渉相手企業が採用する専門家がお客様のビジネス、会計、税務、法務等の監査を実施します。

買収監査とは、M&Aに際して買収対象の財務内容等の正確性等を確認するための、買い手候補企業側による調査のことです。

一般的にデューディリジェンスと言われます。

交渉相手から派遣された公認会計士や弁護士などが財務監査、税務監査を実地で行います。

お客様の会社の1室に必要資料を全て揃え、その部屋の中に朝から夜まで籠って、専門家が買収監査を行う形式をとる事が多いです。

中堅中小企業の場合で、およそ2~4人の公認会計士等が3日間ぐらい、弁護士が3日くらいかけて作業することが通常です。

最近では人事買収監査や環境買収監査、ビジネス買収監査など様々な買収監査が適宜行われています。

予定した期間で終わらなかった場合は、延長または、専門家が持ち帰って、メールや電話などでやりとりを行います。

かなり細かい部分までの質問が来るので、お客様もそれに対応する会社の体力(資料などを揃える管理体制)が必要になります。

買収監査が始まるまでの間に、買収監査に耐えられる体力をキャピタル・エヴォルヴァーがサポートして作って行きます。

出来れば買収監査は、経理、法務、経営企画などの社内担当者を1〜2名つけて頂けるとスムーズに進むかと思います。

もちろん、従業員の方には、会社の売却を検討している事実を内密にしたまま、別の理由などを話して、買収監査は行われます。

交渉相手また交渉相手が雇う専門家にも、秘密が守られるよう、厳しく伝え、協力してもらうことになります。

キャピタル・エヴォルヴァーが適宜立ち会いを行い、買収監査の方向性がずれた場合の軌道修正なども行います。

各専門家が買収監査を行った後、その結果のレポートを作成し、自らを雇っている交渉相手に報告し、交渉相手から結果の報告がくるまでの間に2〜3週間ほどかかります。

詳細はデューディリジェンスのコツをご覧ください。

- なぜ買収監査(デューディリジェンス)を実施するか?

お客様としては会社の内部に他人が入ってきてあれこれ調査されるので、場合によっては不愉快な思いをすることもあるかもしれません。

しかし、交渉相手にとっては、大きな投資の決断であり、できるだけ実態を正確に把握したいと必ず思いますので、必ず求めて来るでしょう。

またM&A後(売却後)、「その話しはきいていない」「そんなはずではなかった」と言われ裁判になるリスクを避ける事を考えると、お客様にとっても買収監査は実施してもらった方が安心です。

買収監査の厳しさの大小は、交渉相手によって異なりますが、買収監査はM&Aにおいて避けて通れない過程となります。出来るだけお客様に負担がないように、経験豊富なキャピタル・エヴォルヴァーのアドバイザーが買収監査(デューディリジェンス)も全面的にサポートを行います。

買収監査の結果をもとにM&Aの最終条件や細目事項の決定をし、M&Aの最終契約書案を作成していきます。

この段階で、M&Aの最終条件の決定を行うために、次のような事項について決定しなければなりません。

買収監査で指摘された事項があればその内容を条件にどのように反映させるかも検討します。

- M&A取引(売却)価格

- 退職金をどうするか

- 従業員の処遇

- 役員の処遇

- 支払い方法

- お客様の連帯保証や担保提供の解除方法

- 契約書に書いていない債務が発生した場合どうするかなど。

- その他細目事項の決定(社宅をどうするか、お客様の企業の骨董品やゴルフ会員権の取り扱い、役員人事等)

またたとえば、お客様が引退後もコンサルタントとして関わる場合はコンサルティング契約、また、退職金についてお客様とお客様の会社との間で定めた覚書を締結するなど、その他の契約書も用意していきます。

M&A最終契約書について、外部の確認が必要と判断された場合、お客様の方で用意された弁護士に最終チェックをお願いすることも可能ですし、お客様の方に適任の専門家がいない場合は、キャピタル・エヴォルヴァーの方で経験豊かな弁護士をご紹介することも可能です。(要別途実費費用)

また、クロージング(最終契約書に基づいた資金の決済、株式の譲渡など)および調印式に向けたスケジュールの調整や場所の手配、株券の準備が必要な場合は株券の準備、退職金支払いにより売却後の資金繰りを注意深く見なければならない場合は 資金繰り表の管理、取締役会など議事録作成のサポート、最終契約書の製本、売却後の引き継ぎ計画などもキャピタル・エヴォルヴァーで必要に応じて行いますので、お客様は普段通りの仕事をして頂いて構いません。

お客様と交渉相手企業が契約条件に合意したら、法的にM&Aを成立させるための手続きをするとともに、M&Aの対価の授受を行います。デリバリーとは、M&Aの最終契約の内容で実行することです。 最終契約の締結・デリバリー・決済の手続きは具体的には以下の様な事を行います。

- 株式譲渡の場合

-

最終契約の締結・デリバリー・決済の手続き イメージ

- 最終契約書に捺印

- 譲渡代金(株式代金など)の受領

- 株券の授受

- 代表取締役の交代

- 役員退職金の支払い

- 連帯保証、担保の解除(通常契約日にはできない)(調印後、できるだけ速やかに)

- 重要物品の授受(株主名簿、印鑑、手形帳、通帳など)

その後、食事などの場を設け、お客様と新たな株主との間で堅く握手を交わす事が多いです。キャピタル・エヴォルヴァーの方で「ともに」発展していけるよう、門出を祝う演出を行います。

- 規模の大きな取引や国際間の取引の場合

-

なお、規模の大きな取引またはクロスボーダーM&A(国際間M&A)取引の場合には注意が必要です。

最終契約書に調印した後は、買収関連法令に従った届出を行う必要があります。

代表的なものには、日本の公正取引委員会への届け出(独占禁止法)や米国の反トラスト法の1つであるハート・スコット・ロディーノ修正法に基づく届け出等があります。

それらの届け出に基づく審査を経て買収が許可されるまでには一定期間、通常は最低1か月を要します。

その間に、買い手は株式譲受後の事業運営のさまざまなプランニングを行うのと同時に、株式譲受のための新会社の設立など、クロージングのために準備を行う必要があります。

最終契約書に、契約締結日からクロージング日までの間の業績や財務状況の動きに基づき、買収価格を修正する条項がある場合は、最終的な買収価格の決定を行います。

買収の許可を取得し、すべての準備が整い、ようやくM&A取引が行われます。最終契約書の詳細については、M&A最終契約のポイント(最終契約ー株式譲渡)とM&A最終契約のポイント(最終契約ーその他契約)をご覧ください。

M&Aの実行(デリバリー)の前後では、お客様と買い手企業両社の関係者等に対し、M&Aに関するディスクロージャー(発表)を行うことになります。

ディスクロージャーの対象は、例えば以下のようなものが考えられます。

- 従業員(社員)

- 得意先・仕入先

- メインバンク

- プレス(地方紙、業界紙など)

- (上場企業の場合)証券取引所(一定の場合、基本合意段階で公表)

また、必要に応じて、重要取引先やM&Aプロセスに大きく関わってもらう従業員には、事前に開示する事があります。

幹部社員への根回し方法、インサイダー取引防止のための注意点、従業員への発表のタイミングと話し方などは、経験豊かなアドバイザー者の協力が不可欠です。

キャピタル・エヴォルヴァーのアドバイザーは、プロフェッショナルで経験豊富ですので、いつ・誰と・どのように行うかまでも詳細にアドバイスさせて頂きます。

それにより、効果的な社員発表を行うことができます。

また、役員変更などの登記や連帯保証・担保の解除なども必要になる場合が多いですので、こちらも必要に応じてサポートさせて頂きます。

M&A後(売却後)、様々な引き継ぎ手続きがあり、10ヶ月くらいはかかると言われております。

お客様が必要とされる間、キャピタル・エヴォルヴァーはアドバイザリー契約期間終了後も、サポートさせて頂きます。

※本ページは2015年1月1日現在の法令等に基づいて作成されており、これ以降の税制改正等が反映されていない場合がありますのでご留意ください。

また、概略的な内容を紹介する目的で作成されたもので、プロフェッショナルとしてのアドバイスは含まれていません。個別にプロフェッショナルからのアドバイスを受けることなく、本解説の情報を基に判断し行動されないようお願いします。